La Reserva Federal: Sigue loca pese a todos estos años

Las recientes elecciones fueron un importante referéndum sobre las políticas económicas socialistas de la administración Obama. Los resultados evidenciaron claramente que los votantes rechazaron de manera abrumadora a los candidatos que apoyaron el programa de estímulo de 780 mil millones de dólares y el programa de atención sanitaria de Obama y que propiciaron un gobierno más pequeño y menos regulaciones.

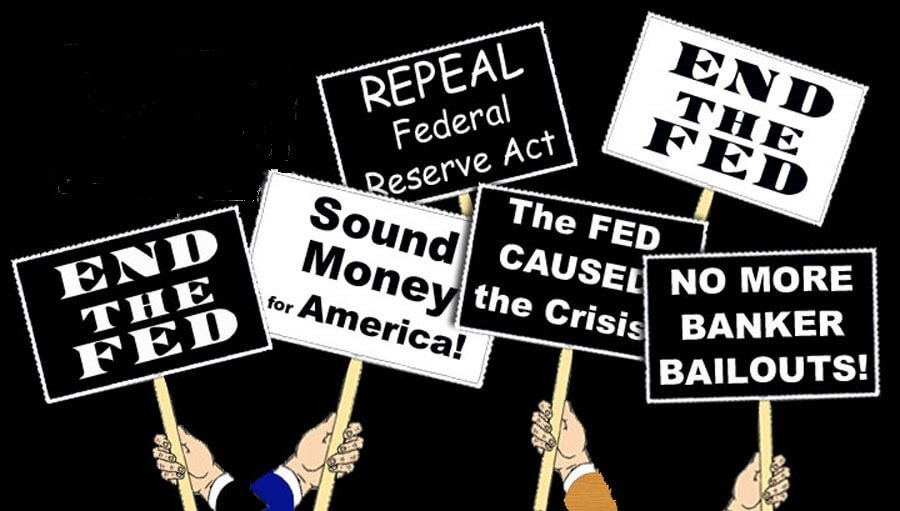

Irónicamente la institución gubernamental más controvertida del planeta no estuvo sometida a votación y jamás ha sido objeto de un auténtico proceso democrático: La Reserva Federal. Creada por el Congreso en 1913 como un organismo regulador independiente, la Fed es administrada por una junta de gobernadores de siete miembros (ninguno de ellos elegido y con mandatos de 14 años) que decide de manera autónoma la política monetaria nacional.

Ahora bien, es cierto que el actual presidente, Ben Bernanke, camina hasta el Capitolio dos veces al año a fin de realizar una declaración política y responder a preguntas de los legisladores. En última instancia, sin embargo, la Fed hace exacta y precisamente lo que desea hacer. Y lo que ha hecho históricamente, y lo que está haciendo actualmente, es estúpido e incluso peligroso y merece la más amplia exposición y crítica posibles.

En términos sencillos, la Fed se encuentra legislativamente autorizada para manipular la oferta de dinero de la nación en un intento por mantener el “pleno empleo” con una razonable “estabilidad de precios”. Esto significa que la Reserva Federal incrementa la oferta monetaria cuando las tasas de desempleo son altas (como ahora) y la reduce cuando la economía experimenta una inflación de los precios.

La Reserva Federal aumenta la oferta de dinero mediante la compra de activos (principalmente bonos del gobierno) y el pago de esas compras con cheques librados contra su propia cuenta en el Banco de la Reserva Federal de Nueva York. Eso cheques de la Fed son luego cobrados o depositados por los vendedores de bonos y, por arte de magia, la oferta monetaria de la nación en consecuencia crece. (Así es como la deuda del gobierno es “monetizada”).

La Fed está actualmente embarcada en un masivo programa de adquisición de bonos del gobierno (600 mil millones de dólares) destinado a reducir las tasas de interés a largo plazo. El programa ha recibido la crítica casi universal de los economistas y líderes financieros mundiales. Los motivos de esa crítica son obvios para casi todos excepto los funcionarios de la Fed: La política no funcionará y será contraproducente en términos de una eventual recuperación económica sostenible.

Primero, el nuevo “estímulo” monetario de la Fed es innecesario dado que el sistema financiero ya está sobrecargado con 1 billón de dólares en exceso de reservas—dinero que podría ser prestado o invertido si las oportunidades de negocios fuesen rentables. El crédito adicional de la Reserva Federal no generará un crecimiento sostenible ni empleos en el sector privado.

Segundo, el hecho de tratar de reducir las tasas de interés a largo plazo inflando la oferta monetaria es problemático, ya que las “expectativas” inflacionarias asociadas con el incremento del crédito se incorporan a las tasas de interés y pueden hacerlas subir, no bajar. Esta es un “problema” fundamental de la política que el profesor Bernanke debe haber enseñado a sus alumnos de Princeton, pero que ha olvidado desde entonces.

En tercer lugar, todo el ciclo económico de “auge y depresión” está ligado directamente a la manipulación de la Fed de la oferta monetaria. Las tasas de interés artificialmente bajas generaron el último ciclo de auge y depresión (especialmente en la industria de la construcción y la vivienda) y estamos seguros que volverán a hacerlo. La Fed, sin embargo, parece no percatarse de este peligro ni de su culpabilidad en la última debacle.

Finalmente, más dólares de la Fed deprecian el valor del dólar y eventualmente hacen subir los precios, especialmente de las materias primas y los “commodities” como el oro y el petróleo. Estos precios más altos de los insumos casi seguro que alimentarán una mayor inflación de los precios de los bienes finales en el camino.

Es probable que el nuevo Congreso analice en enero las facultades y políticas de la Reserva Federal. El representante estadounidense Ron Paul (republicano por Texas), un defensor del patrón oro y un crítico inteligente de la Reserva Federal, debería ocupar una cargo importante en la supervisión por parte de la Cámara de Representantes sobre estas cuestiones. Y su hijo, el senador electo Rand Paul, (republicano por Kentucky), podría tomar la iniciativa en el Senado para lograr una mayor transparencia y supervisión parlamentaria de la Reserva Federal.

Nada de este escrutinio tendrá lugar demasiado pronto.

Traducido por Gabriel Gasave

Dominick T. Armentano es Profesor Emérito en Economía en la University of Hartford (Connecticut) e Investigador Asociado en The Independent Institute en Oakland, California. Es autor de Antitrust & Monopoly (Independent Institute, 1998)

- 23 de enero, 2009

- 28 de marzo, 2025

- 28 de marzo, 2025

Artículo de blog relacionados

BBC Mundo Una semana cumple en Cuba Hugo Chávez y de su estado...

18 de diciembre, 2012- 9 de enero, 2013

República, Guatemala El siglo XXI proyectado como el de la democracia plena en...

13 de marzo, 2023El Remesero Seis meses después de que fueran anunciadas, el gobierno de Washington...

26 de julio, 2008