Crédito para todos, crecimiento para nadie en la Argentina K

El Gobierno sigue insistiendo con el diagnóstico de que “el mundo se nos cayó encima” e impulsa el crédito “barato” como mecanismo para revertir la clara desaceleración que presenta la economía argentina de estos meses. (“Desaceleración” es un promedio, pero ya hay algunos sectores, como la industria y la construcción con variación negativa respecto del mismo período del año anterior).

Pero este intento de impulsar el crédito, primero para la construcción de viviendas, y ahora para proyectos de inversión de las pymes, tendrá escasos efectos, (a menos que se obligue a las empresas a tomar crédito para comprar bienes de capital nacional, en los próximos seis meses, bajo severas penas), dado que el problema es otro.

En efecto, el menor nivel de actividad, como le vengo contando, tiene su origen en factores climáticos que afectaron la cosecha de este año; en la desaceleración brasileña (allí sí, el mundo se les vino encima, más allá de que se le fue la mano al Banco Central de los vecinos, en el apriete de finales del año pasado); y en decisiones de política económica del propio gobierno.

Decisiones que, por un lado, redujeron la oferta de exportables por la nefasta política de precios y restricciones a la exportación en energía y otros productos y, por el otro, llevaron a una intensa dolarización de portafolios en el período 2007/2011, de la mano de la aceleración de la tasa de inflación, respecto de la evolución del tipo de cambio, (caída del tipo de cambio real) y de la ausencia de instrumentos de ahorro en pesos que mantuvieran el poder de compra, al menos en moneda local. Ahora faltan dólares para seguir creciendo.

Pero, reitero, en la Argentina de hoy, la falta de dólares, es consecuencia de la política económica, y algo del clima, y no del panorama internacional.

Ahora bien, esta falta de divisas se puede enfrentar encareciendo el tipo de cambio, (devaluando por encima de la inflación) o utilizando las reservas del Banco Central con restricciones. Cualquiera de los dos caminos hace caer el nivel de actividad. El primero, por el menor poder de compra en moneda extranjera de los ingresos en pesos, y el segundo por la limitación de las importaciones y su efecto sobre la producción y el comercio. Cualquiera de los dos caminos provoca una desaceleración de la recaudación impositiva y cualquiera de los dos caminos, si no se ajusta el gasto público, lleva a un aumento del déficit fiscal nacional y provincial. La diferencia es que el primero, al modificar el tipo de cambio real, mejora la competitividad de las exportaciones o alienta genuinamente la sustitución de importaciones, a costa de una caída mayor del salario real; mientras el segundo, al mantener o agravar el problema del tipo de cambio real, empeora la competitividad de las exportaciones y obliga a forzar la sustitución de importaciones –donde se pueda– con cuotas, prohibiciones, controles, etc, creando un “coto de caza” para los protegidos y el riesgo de represalias comerciales de los países afectados. En este entorno, el salario real cae menos, pero se afecta más el empleo privado.

Los dos caminos son recesivos, pero el primero “gana tiempo” al empezar a modificar el tipo de cambio real, (si hay programa monetario y fiscal creíble), mientras el segundo “pierde tiempo”, porque no cambia las condiciones de fondo.

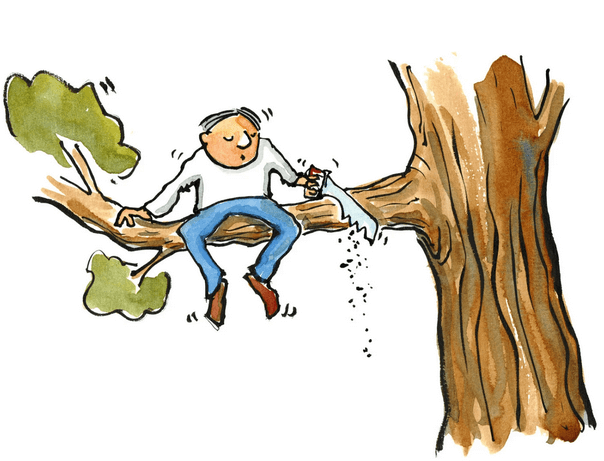

Y al no cambiar la situación de fondo, se obliga a mantener y/o profundizar los controles, y las prohibiciones.

Obviamente, el incremento del déficit fiscal, con presión tributaria récord, sin fondos ahorrados y sin acceso al mercado de capitales, lleva a la Nación a recurrir a la caja del Banco Central en pesos y en dólares para financiarse, y a las provincias a pedirle plata a la Nación, y/o a ajustar el gasto con proveedores, o empleados. Pero el uso del Banco Central obliga a la pesificación forzada, para que no espiralice la inflación, pero al impedir el ahorro y el desahorro en dólares, termina siendo también recesivo, sin que baje la tasa de inflación.

En síntesis, tenemos un tipo de cambio real que, dado el mundo, ya no genera rentabilidad, ni empleo. Y precios relativos fuera de la realidad de largo plazo.

La apuesta de seguir por el camino de “perder el tiempo”, a la espera de que el “lotosoja” y el “quiniBrasil” resuelvan el problema de fondo, luce demasiado arriesgada, aún si Dios fuera argentino.

- 23 de julio, 2015

- 16 de junio, 2012

- 4 de septiembre, 2015

- 8 de junio, 2012

Artículo de blog relacionados

La Nación Es una verdadera novedad histórica lo que está pasando a nivel...

18 de mayo, 2022Por Bhushan Bahree The Wall Street Journal La demanda mundial de petróleo está...

22 de junio, 2007Por Secundino Núñez ABC Digital Estas últimas declaraciones que ha hecho el presidente...

26 de enero, 2008Por María Teresa Romero El Universal A tres meses de que los castro-chavistas...

5 de junio, 2013