Sobre la curva de Laffer

Puede verse también Laffer, el peor amigo del liberal por Santiago Calvo

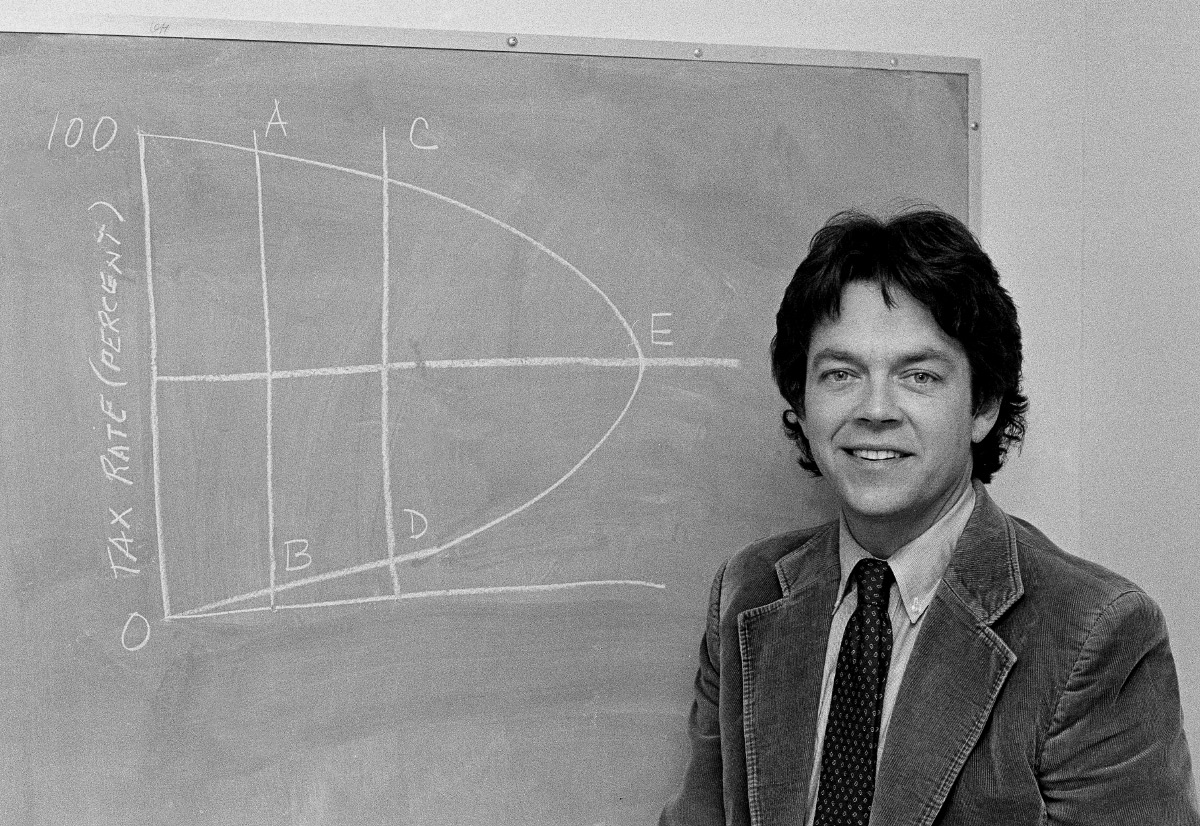

En septiembre de 1974, Arthur Laffer cenaba en Washington con Dick Cheney, Donald Rumsfeld y el periodista Jude Wanniski. El joven economista de la Escuela de Chicago trataba de convencer a ambos políticos de algo insólito: era posible incrementar la recaudación fiscal bajando los impuestos. Para ayudarse en la explicación, Laffer dibujó en una servilleta una curva en forma de campana que representaba la relación entre el tipo impositivo (abscisa) y la recaudación (ordenada). Supuestamente, existía un tipo óptimo (t*) que maximizaba el ingreso (Tmax); por encima o por debajo del primero, se reducía el segundo. Los republicanos dieron por válida esta teoría y, 6 años más tarde, cuando Reagan llegó a la presidencia de EE. UU., la puso en práctica. Según el propio Laffer: «La rebaja de impuestos fue un éxito rotundo. El crecimiento se disparó, la inflación se moderó, el comercio con el resto del mundo fue a más…» (Sánchez, 2019). Recientemente, el presidente Trump ha condecorado a Laffer, de 79 años, con la Medalla Presidencial de la Libertad.

Tras este preámbulo, diremos que la curva de Laffer es analíticamente cierta, es una verdad a priori. El mérito de Laffer fue dar una apariencia «científica» a lo que Mises (2011: 874) ya había afirmado en 1940: «Cualquier impuesto concreto -de igual manera que todo el sistema fiscal de un país- se autodestruye en cuanto rebasa ciertos límites». La curva es apodíctica en sus extremos: si el tipo es 0%, la recaudación es cero; y si el tipo fuera 100%, la producción desaparecería y con ella la recaudación. Necesariamente, también debe existir una rama ascendente, un punto de inflexión y una rama descendente. Lo que no sabemos es qué ocurre «dentro» de la curva, es decir, no sabemos su forma. A medida que nos alejamos de sus extremos hacia el centro, aumenta la incertidumbre sobre si estamos a la izquierda o a la derecha del escurridizo máximo, al que sólo es posible aproximarse mediante tanteo (Mises, 2011: 872). El asunto se complica aún más si desagregamos el análisis. Hay una curva de Laffer para cada tipo de impuesto y para cada individuo, sin contar que las condiciones sociológicas varían de un país a otro: productividad, eficacia del sistema de compulsión fiscal, resistencia social a la confiscación, etc.

Desde su aparición, en el restaurante del Hotel Washington, la curva de Laffer ha sido fuente de controversia. Socialistas, keynesianos y otros adoradores del gasto público han dicho de ella que era «la mentira más grande jamás escrita en una servilleta». Supuestamente, la curva de Laffer era falsa y sólo servía a los intereses de los más ricos, deseosos de reducir la progresividad del impuesto.[1] Por su parte, liberales y conservadores la han utilizado como argumento para reducir la enorme carga fiscal que soportan las clases altas y medias. Hoy, por paradójico que parezca, pretendemos criticar esta última apelación por considerarla ineficaz y, sobre todo, contraria a los principios que sostienen una sociedad libre.

En primer lugar, la curva de Laffer es un instrumento estatista al servicio de la mayor confiscación en cifras absolutas. El que pide una bajada de impuestos apelando a la curva de Laffer le dice al político: «La avaricia rompe el saco. Baje usted los impuestos y recaudará más»; el político, por su parte, podría espetar: «Usted se equivoca, todavía es posible exprimir un poco más al contribuyente, especialmente a los más ricos». Y como la forma de la curva y su mítico punto álgido son incognoscibles, sendos argumentos pueden ser empleados ad libitum tanto por partidarios como por detractores. La curva de Laffer, por tanto, puede ser utilizada instrumentalmente para conseguir una cosa y su contraria, según quien la «dibuje». Por otro lado, quienes justifican la máxima confiscación siempre desean perfeccionar el sistema de compulsión para que todos «pasen por caja». Con frecuencia se olvidan de que evasión y elusión son formas en que el mercado reacciona ante la violencia fiscal (valga la redundancia).

Es justo aquí reconocer que la teoría de Laffer produjo, en los años 80, un cambio en las políticas fiscales a raíz de los éxitos económicos de Ronald Reagan y Margaret Thatcher. Pero el recurso a Laffer para bajar impuestos tiene hoy escaso predicamento y los políticos prefieren, en general, dar otra vuelta de tuerca al garrote fiscal. Y, cuando hay bajadas de impuestos, estas son de menor cuantía que las subidas, hecho que Roberts Higgs (1987) acuñó efecto ratchet o «trinquete». Cuando hay una crisis el gobierno aprovecha para subir «temporalmente» el tipo impositivo y cuando cesa lo baja, pero sin recuperar el nivel de partida. A largo plazo, la confiscación siempre va en aumento. Por ejemplo, tras la crisis de 2008, el IGIC (IVA) en Canarias fue subido del 5% al 7%; en 2019, se bajó al 6,5% y el reciente gobierno socialista-comunista desea recuperar ese medio puntito para dedicarlo, como siempre, a más gasto «social».

En segundo lugar, si el objetivo liberal es bajar impuestos, existen otras estrategias menos ambiguas; por ejemplo, limitar constitucionalmente los tipos impositivos, tal y como sucede en Suiza, donde los topes fiscales son: 11,5% IRPF; 9,8% sociedades y 0,825 por mil del capital.[2] En cambio, en España la Constitución certifica que un sistema tributario «en ningún caso, tendrá alcance confiscatorio»,[3] pero si no se precisa el significado de «confiscatorio», el gobierno podrá abusar fiscalmente sin límites. Por otro lado, al tratar de optimizar el ingreso fiscal, se olvida que a la eficiencia también se llega actuando por el lado del gasto.

En tercer lugar, los intereses de quienes dirigen el Estado pudieran ser distintos de lo que presuponemos. Un gobernante desea obtener la máxima confiscación, pero solo como objetivo intermedio; su finalidad última es el aumento y la retención del poder.

Mises (2011: 873) advirtió el poder destructivo del impuesto y su empleo como medio para aumentar el poder: «Se puede desarticular y destrozar la economía de mercado utilizando el poder impositivo y son numerosos los gobernantes y los partidos políticos deseosos de alcanzar semejante objetivo por esta vía». Es decir, se puede hacer daño a sabiendas y reducir la recaudación si con ello se obtiene una utilidad mayor. Por ejemplo, en Venezuela, el socialista Chávez destruyó moral y económicamente su país como medio para perpetuarse en el poder. Pero hay más ejemplos: las leyes de salario mínimo aumentan el paro y el gasto social a la vez que reducen el ingreso fiscal, pero se utilizan porque dan votos. Para el político, en general, y para el sátrapa, en particular, la curva de Laffer es un mero pasatiempo de los economistas.

Lo último y más importante, el recurso lafferiano para pagar menos impuestos es un error ético porque acepta tácitamente que el gobierno persiga un nivel confiscatorio máximo, lo que supone la rendición del individuo al Estado. Es como si un esclavo le dijera a su amo: «Si me castigas más de la cuenta vas a salir perdiendo». En el peor caso (rama ascendente), el gobierno sube impuestos y recauda más; en el mejor caso (rama descendente), el gobierno reduce impuestos y también recauda más. El resultado es que el Estado siempre aumenta su poder: «Un gobierno es tan fuerte como lo son sus ingresos» (Chodorov, 2002: vii). Reclamar una menor tributación no debe hacerse porque sea, simultáneamente, útil al individuo y útil al Estado (segundo caso). Cuando se trata de defender la libertad y la propiedad privada debemos evitar atajos, confusiones y trampas argumentales al servicio del Leviatán. En definitiva, la defensa liberal de la reducción de impuestos debe abandonar la utilitarista curva de Laffer y abrazar un nítido principio filosófico: un ser humano es un fin en sí mismo y no un esclavo fiscal.

Bibliografía

Chodorov, F. (2002). "The Income Tax: Root of all Evil". [Online edition]. Ludwig von Mises Institute.

Constitución suiza de 1999.

Constitución española de 1978.

Higgs, R. (1987). Crisis and Leviathan. Independent Institute.

Mises, L. (2011). La acción humana. Madrid: Unión Editorial.

Sánchez, D. (2019). https://www.expansion.com/actualidadeconomica/analisis

[1] Con Reagan, el tipo marginal del tramo superior del IRPF pasó de 70% a 28%.

[2] Constitución suiza de 1999, art. 128. Topes a nivel Confederación.

[3] Constitución española de 1978, art. 31.1.

- 23 de julio, 2015

- 23 de enero, 2009

- 1 de abril, 2025

- 28 de marzo, 2025

Artículo de blog relacionados

- 2 de enero, 2011

La Nación La puesta en escena de la Presidenta para anunciar algo que...

11 de febrero, 2012Por Javier Ortiz La Nación Pobreza y desigualdad han sido y serán temas...

2 de julio, 2006La Tercera La decisión de Cristina Kirchner de expropiar 51% de YPF, la...

21 de abril, 2012