Ideas económicas infantiles en EE.UU.

Es preocupante que las ideas propuestas en la campaña presidencial de Estados Unidos se basen cada vez más en una concepción infantil de la economía. Son ideas de mocosos malcriados que quieren obligar a la gente a hacer lo que ellos quieren.

Kamala Harris y los controles de precios

Por un lado, Kamala Harris dice que eliminaría la inflación imponiendo controles de precios. Los precios son los mecanismos a través de los cuales la economía iguala la demanda y la oferta. Reduzca los precios del nivel al que lo logran y tendrá escasez. Kamala es demasiado joven para haber visto lo que sucedió en la década de 1970 cuando Nixon impuso controles de precios. No vio las largas filas de autos esperando para comprar algo de combustible, siempre menos de lo que querían porque estaba racionado. Esto sucedió porque, como Harris quiere hacer con muchas cosas, el precio del gas se fijó por debajo de los niveles de equilibrio del mercado. La demanda aumentó y la oferta disminuyó. No había suficiente combustible para satisfacer la demanda. De ahí las colas y la necesidad de racionamiento. Eventualmente, el gobierno entendió esto y eliminó los controles de precios.

Esto no era una novedad. Que los controles de precios hacen esto es bien sabido desde el principio de la historia. Sin embargo, como está sucediendo hoy, los políticos siempre encuentran economistas que les dicen que sus ideas son innovadoras, que han inventado una nueva forma de eliminar la inflación y que solo las abuelas viejas creen que los precios equilibran los mercados. Los jóvenes de hoy les contarán a sus nietos de cuando Kamala racionó todo, si se le permite hacerlo.

Donald Trump, Kamala Harris y Protección

Ambos candidatos han caído en la tentación de otra idea infantil: compensar la disminución de la competitividad de Estados Unidos en industrias de bajo valor agregado cerrando sus mercados a países más competitivos en esas industrias. Esto obligaría a la gente a comprar artículos de producción local, que serían más caros o de menor calidad. La protección es una combinación de un impuesto—que obliga a la gente a pagar precios más altos por los bienes o servicios afectados— y un subsidio, que va directamente al productor de esos bienes y servicios.

Esas políticas han demostrado ser tóxicas para las economías en muchas dimensiones, sobre todo porque han creado una puerta para que las empresas busquen beneficios no a través de una mayor productividad, sino de una mayor influencia política. Aumentan el poder económico del gobierno, concentrando así el poder general en el Estado de manera progresiva.

Dicha concentración tiende a aumentar porque lo que importa es lo que se llama «protección efectiva», la diferencia entre la protección que recibes y la que se otorga a tus proveedores. Por ejemplo, si produces tractores y el gobierno aumenta los aranceles al acero que usas para producirlos, la protección que habías recibido antes se ve disminuida. Tus clientes te pagan un subsidio, pero ahora tienes que compartirlo con los productores de acero. Y estos tienen que pagar un subsidio al sector energético protegido. Y así sucesivamente. En muchos casos, la protección puede volverse negativa para algunas industrias, que pagan más subsidios de los que reciben. Puedes imaginar el lío y la necesidad de gastar muchos recursos visitando continuamente Washington D.C. para obtener más subsidios, incluso si eres eficiente porque puedes terminar con una protección efectiva negativa.

Que a Kamala le gustaría controlar la economía no es sorprendente. Lo lleva en la sangre el nuevo Partido Demócrata. Sin embargo, entre los republicanos que apoyaban a Trump, muchos solían hacer la señal de la cruz al oír las expresiones «subsidio» y «control gubernamental de la economía». Y, sin embargo, apoyan con entusiasmo a Trump, tal vez pensando que siempre controlarán al gobierno controlador, también una idea infantil, aunque no de niños inocentes.

Trump y Harris descubren que la deuda excesiva no es un problema

Los dos candidatos compiten para convertir a Estados Unidos en un mal deudor y debilitar al dólar.

Los teóricos que apoyan a cualquiera de ellos evitan la cuestión de cuánto es demasiado en términos de deuda. ¿Es demasiado cuando los pagos de intereses se convierten en la mayor partida de gasto público? ¿Solo las abuelas se preocupan si pasa esto?

El argumento que utilizan es que mucha gente advirtió sobre el problema de la deuda hace mucho tiempo, y no pasó nada. Para ellos, esto es una prueba de que nunca pasará nada. Es el mismo argumento de la persona que cae de lo alto del Empire State y, al ir a mitad de camino, dice: «Es una exageración, no ha pasado nada, no va a pasar nada».

La economía estadounidense ha estado incurriendo en déficits fiscales sustanciales. Según el Fondo Monetario Internacional (FMI), el país registra un déficit del 7% del PIB en un momento de pleno empleo, lo que pone la deuda en camino de alcanzar el 140% del PIB en 2032, sustancialmente superior al nivel actual del 120%. Eso sería más alto que al final de la Segunda Guerra Mundial. Sobre la base de estas cifras, el FMI advirtió recientemente que Estados Unidos debe abordar «urgentemente» su carga de deuda. En su informe, el FMI dice:

<«Estos déficits y deudas tan elevados crean un riesgo creciente para Estados Unidos y la economía mundial, lo que podría alimentar mayores costos de financiamiento fiscal y un riesgo creciente para la renovación sin problemas de las obligaciones que vencen. Estos déficits fiscales crónicos representan un desajuste significativo y persistente de las políticas que debe abordarse con urgencia». > [1]

Es bastante preocupante que los pagos de intereses se estén convirtiendo rápidamente en la partida más grande de los gastos federales, incluso más grandes que la defensa.[2] Según lo informado por CBS News,

<«Eso está llevando a Estados Unidos a un territorio desconocido, según algunos expertos en política. El problema, dicen, es que la creciente deuda y los pagos de intereses de la nación podrían eventualmente reducir el gasto federal, lo que dificultaría el financiamiento de programas básicos como el Seguro Social o la inversión en iniciativas que impulsen el crecimiento económico, como la infraestructura o la educación. >[3]

Uno esperaría que los dos candidatos propusieran formas de reducir estos déficits. Sin embargo, ambos están proponiendo políticas que los aumentarían. Kamala propone aumentar el gasto en vivienda, atención médica, bienestar infantil y familiar, infraestructura y medio ambiente. Trump propone recortes de impuestos que, según el FMI y UPenn, añadirían entre 4 y 5 billones (millones de millones) de dólares a los déficits de Estados Unidos durante la próxima década.

En la primera clase de Economía 101, los estudiantes aprenden que la Economía se preocupa por asignar recursos limitados entre un número infinito de demandas. Trump y Harris parecen haber coincidido en que esto no es así. Si los recursos se extinguen, pide prestado más. No pasará nada, aunque lo hagas por toda la eternidad, eso es lo que parecen creer.

Trump decide defender el dólar

El 9 de septiembre de 2024, en un mitin en Wisconsin, Trump dijo que el dólar estadounidense está «bajo un gran asedio” y anunció un plan para obligar a los extranjeros a quedarse con el dólar. ¿Cómo? Dijo:

<«Dejas el dólar y no estás haciendo negocios con Estados Unidos porque vamos a poner un arancel del 100% a tus productos». >[4]

Esta es una idea realmente original. Nadie en la historia había reaccionado a un problema percibido con una rabieta como esta.

La idea de Trump tiene dos problemas: no es cierto que el dólar esté bajo asedio, y lo que propone es tóxico para la economía y el dólar.

El dólar y los aranceles

¿Está el dólar bajo asedio?

Trump está reaccionando a un problema que no existe en este momento, pero que existiría si él y Kamala logran imponer su economía infantil.

Lo que Trump llama el «asedio del dólar» es una invención sensacionalista de los medios de comunicación, que están prestando atención a un aspecto de los mercados monetarios internacionales que es irrelevante para el papel del dólar en esos mercados. Los medios prestan atención a la moneda que los bancos centrales utilizan para pagarse entre sí debido a transacciones internacionales como importaciones, exportaciones, transferencias e inversiones. Sin embargo, lo realmente importante es qué moneda es el estándar de valor. Es decir, ¿qué moneda se utiliza para comparar el valor de otras monedas? Este es, sin duda, el dólar. Un simple ejemplo lo aclarará.

Perros y gatos

Supongamos que los países C y D quieren asustar a los Estados Unidos y deciden saldar sus cuentas en una moneda distinta al dólar. C utilizaría gatos para pagar las importaciones y aceptaría perros de D para las exportaciones. Por supuesto, tienen que usar un tipo de cambio. ¿Cuántos gatos son por un perro?

Este tipo de cambio no puede ser arbitrario. Tiene que basarse en el valor real de cada mascota: un gato estándar y un perro estándar. Pero para eso, tendría que usar el precio de los gatos y los perros en una moneda que la gente de C, D y otros países aceptaría. El dólar está oculto en las valoraciones de las dos monedas.

Si el banco central de C termina con demasiados perros después de todas las transacciones, le gustaría venderlos. ¿Y qué moneda es universalmente aceptada para perros, gatos y lo que sea que pienses, no solo por los bancos centrales sino también por la gente real? El dólar. Para poder hacer eso, el banco central basará la tasa de cambio entre perros y gatos en los precios de estos en dólares.

Por lo tanto, incluso en las transacciones bilaterales que estos países están intentando ahora, se puede encontrar el dólar acechando bajo el intercambio de monedas nacionales.

El privilegio exorbitante

La prueba más evidente de que el dólar es la moneda global es que Estados Unidos paga sus deudas con el resto del mundo con una moneda que su banco central imprime y que todo el mundo acepta. Solo unos pocos países pueden hacer esto, y solo en circunstancias limitadas. Todos los demás países mantienen reservas en dólares porque pagan sus deudas internacionales en dólares. Así, para pagar estas obligaciones, sus economías deben acumular dólares para trabajar con el resto del mundo. Tienen que pagar por esos dólares. Estados Unidos emite dólares a costo cero y paga.

Esto es lo que se llama el privilegio exorbitante. Sin embargo, no es un privilegio, algo que los países del resto del mundo han decidido dar a Estados Unidos porque les gustan los estadounidenses. A cambio de este «privilegio», Estados Unidos ha mantenido, casi desde sus inicios, una moneda estable en relación con las demás. Ha ofrecido muchas oportunidades atractivas para que las personas se deshagan de ellos a su gusto. Este es un servicio significativo.

Recientemente, sin embargo, se ha hablado mucho de que este «privilegio» será quitado y dado a algún otro país, los BRICS, o los emisores de criptomonedas.

No es que Brasil, Rusia, India, China y Sudáfrica (los BRICS) estén produciendo monedas que la gente se muere por conseguir.

El asedio no es económico. Es político.

¿Quién está preparando el asedio?

Es absurdo pensar que los BRICS podrían administrar conjuntamente una moneda internacional que se convertiría en el estándar mundial de valor debido a su prudente gestión. A excepción de China, sus monedas no son negociables internacionalmente. Si se quedaran con algún saldo positivo en sus cuentas en estas monedas, la gente no sabría qué hacer con ellos porque nadie fuera de sus fronteras los aceptaría para valorar a sus perros y gatos, y mucho menos pagar por ellos. Esta capacidad de establecer el valor de las cosas, pagarlas o guardarlas hasta el momento en que desee disponer de ellas sin perder valor, hace que el dólar sea la moneda internacional.

Ninguna de estas monedas tiene esta capacidad. Hasta ahora, lo han hecho solo en pares y, como vimos antes, utilizando el dólar como patrón de valor oculto. Es infinitamente más difícil hacerlo con todos los demás países.

Dije que China era una excepción. Lo es, pero solo en algunos aspectos. El renminbi permite comprar muchas cosas en una economía casi tan gigantesca (aunque no tan diversificada) como la de Estados Unidos. Sin embargo, el renminbi no es tan ampliamente aceptado internacionalmente como el dólar. Incluso las empresas sofisticadas que no están directamente involucradas con China no los tomarían sin asegurarse de que pueden cambiarlos inmediatamente por dólares o euros sin pérdidas. Los turistas de todo el mundo están acostumbrados a preguntar, cuando se les cotiza un precio por cualquier cosa en monedas nacionales, qué es eso en dólares, y obtener una respuesta inmediata. Intenta hacerlo preguntando el precio en renminbi.

Se puede pensar que China puede superar esto con el tiempo. Sin embargo, China tiene un problema difícil. Sus autoridades toman decisiones arbitrarias, por lo que ya es un mercado de inversión peligroso. Los líderes de China recurren fácilmente a la violación en lugar de a la seducción para conseguir lo que quieren. Este no es el caso en los Estados Unidos en este momento. Sin embargo, sería así si Kamala Harris y Donald Trump siguen impulsando sus propuestas para una economía autoritaria.

Disparando a sus propios pies

Así, la respuesta de quién está asediando a Estados Unidos y el dólar es Kamala Harris y Donald Trump con todas sus ideas infantiles. Están compitiendo para ser el niño o la niña más mimado o mimada del país, obligando a la gente a hacer lo que ellos quieran, y en el proceso, convirtiendo un país robusto y estable que ha sido el centro del orden mundial en una república bananera sin bananos.

——–

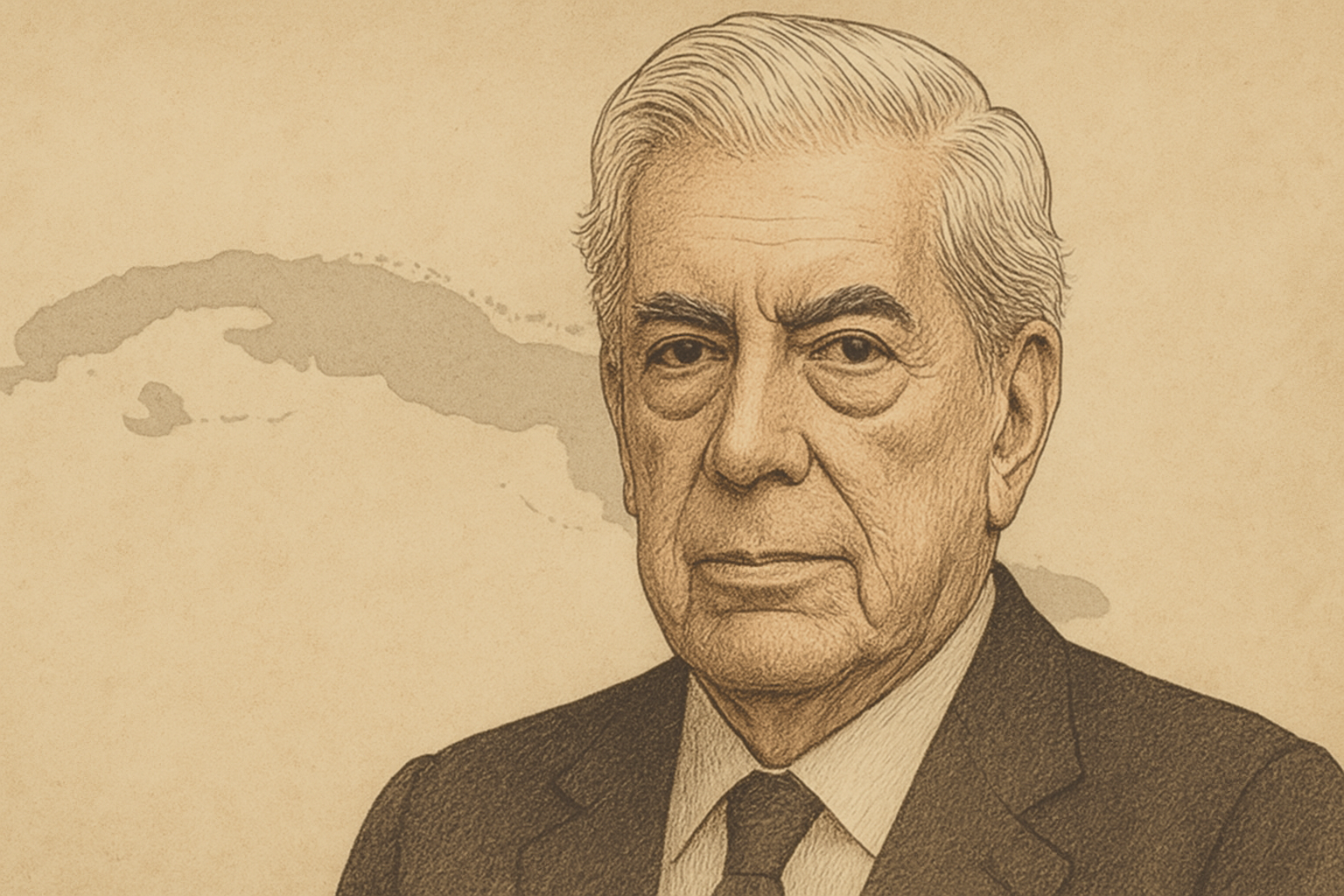

El autor es miembro del Instituto de Economía Aplicada, Salud Global y Estudio de la Empresa Comercial de la Universidad Johns Hopkins. Compartió el Premio Hayek 2010 del Manhattan Institute. Es autor de cinco libros, el último de los cuales es Nuevo Orden Mundial, obtenible en Amazon electrónicamente y en buscalibre.com en papel.

Su sitio web es www.manuelhinds.com.

[1] Claire Jones, el FMI advierte que EE.UU. debe abordar «urgentemente» la carga de la deuda, FT, 28 de junio de 2024,https://www.ft.com/content/7f6e1199-7a3e-402c-9375-6cbe9783178f

[2] Benn Steil y Elisabeth Harding, Por primera vez, Estados Unidos está gastando más en intereses de deuda que en defensa, Consejo de Asuntos Exteriores, 23 de mayo de 2024, https://www.cfr.org/blog/first-time-us-spending-more-debt-interest-defense

[3] Aimee Picchi, Estados Unidos. Se prevé que los pagos de intereses de su deuda superen los gastos de defensa. ¿Deberíamos preocuparnos? CBS News, 1 de marzo de 2024, https://www.cbsnews.com/news/federal-debt-interest-payments-defense-medicare-children/

[4] Stephanie Lai, Trump promete un «arancel del 100%» para los países que evitan el dólar, Bloomberg, 8 de septiembre de 2024, https://www.bloomberg.com/news/articles/2024-09-07/trump-pledges-100-tariff-for-countries-that-shun-the-dollar

- 23 de enero, 2009

- 13 de abril, 2025

- 23 de julio, 2015

Artículo de blog relacionados

ABC Durante la inmensa manifestación de la oposición a principios de esta...

21 de junio, 2009The Beacon Ayer mi corazón zozobró cuando un ex colega me envió una...

11 de marzo, 2016Por Robert Frank The Wall Street Journal Como Bill Gates y Warren Buffett...

14 de abril, 2007- 11 de enero, 2010